Expertise Comptable

Tenue, révision, bilan 45 j.

Dans cet article

Les prix de transfert sont au cœur des préoccupations fiscales des groupes internationaux. Ils déterminent la valeur des transactions entre entités liées et influencent la répartition des bénéfices entre les juridictions. Une gestion rigoureuse est essentielle pour éviter les redressements fiscaux et optimiser la charge fiscale globale.

Les prix de transfert désignent les prix auxquels une entreprise transfère des biens, des services ou des actifs incorporels à des entités associées situées dans d'autres pays. Selon l'OCDE, ces prix doivent respecter le principe de pleine concurrence, c'est-à-dire être équivalents à ceux pratiqués entre entreprises indépendantes dans des conditions similaires.

La France impose aux entreprises dépassant certains seuils de chiffre d'affaires ou d'actifs de documenter leurs politiques de prix de transfert. Les documents requis incluent le Master File, le Local File et le Country-by-Country Report (CbCR). Ces exigences s'alignent sur les lignes directrices de l'OCDE.

Si l’administration estime que les prix pratiqués ne reflètent pas la pleine concurrence, elle peut procéder à un redressement. Cela entraîne des rappels d’impôts, des pénalités et un impact réputationnel négatif.

En cas de désaccord entre deux pays sur la répartition des bénéfices, la société peut se retrouver à payer de l’impôt deux fois pour la même opération. Les conventions fiscales bilatérales peuvent atténuer ce double risque, mais une mauvaise préparation en amont complique considérablement la défense.

Les prix de transfert peuvent être utilisés pour optimiser la charge fiscale en déplaçant artificiellement les profits dans des pays à fiscalité réduite. Cette pratique est fortement surveillée par l’OCDE et les administrations fiscales.

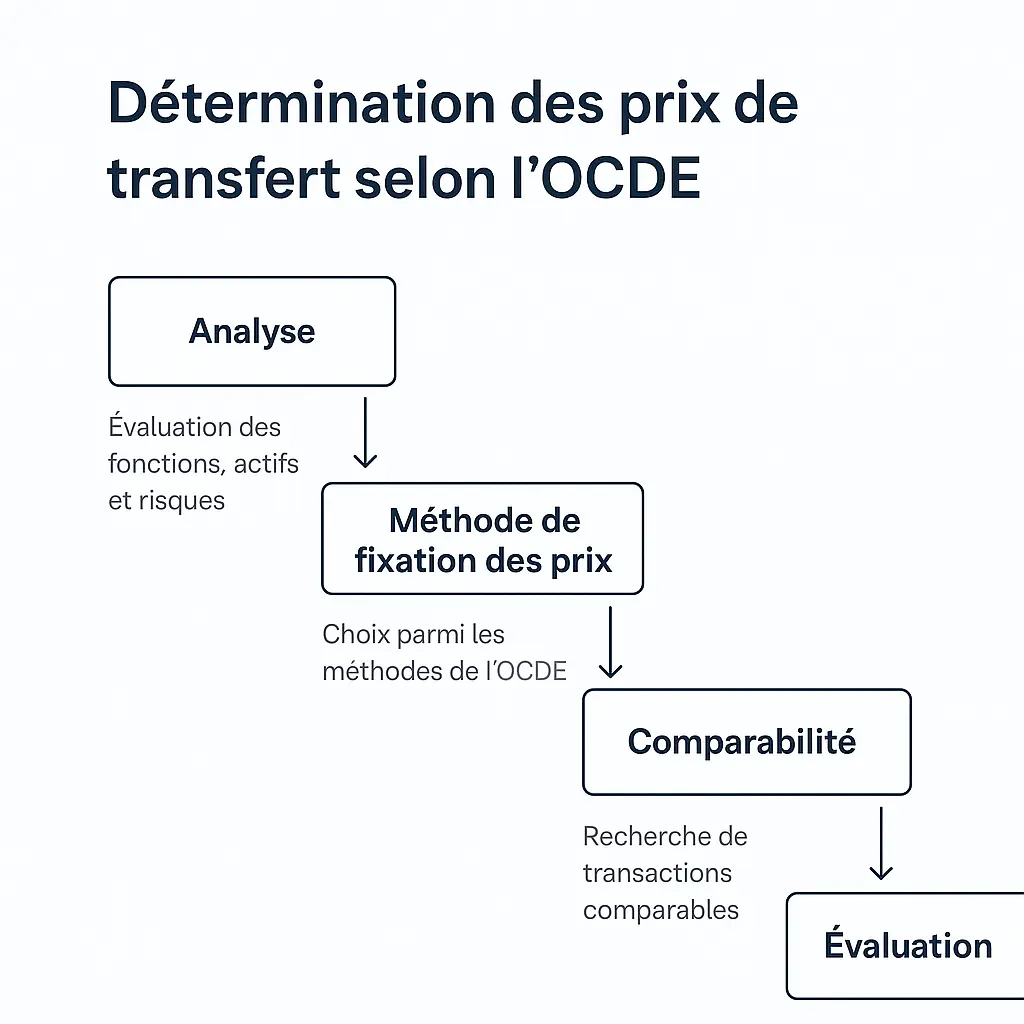

L’OCDE (Organisation de Coopération et de Développement Économiques) fixe les grandes lignes internationales pour l’établissement des prix de transfert, notamment via le principe de pleine concurrence (arm’s length principle). Selon ce principe, une transaction intragroupe doit être évaluée comme si elle avait eu lieu entre sociétés indépendantes.

Dans de nombreux pays, dont la France, les groupes dépassant certains seuils doivent fournir une documentation sur leurs prix de transfert :

En France, l’article L13 AA du Livre des Procédures Fiscales impose à certains groupes (chiffre d’affaires ou actifs > 400 M€) de tenir à disposition de l’administration une documentation complète. Les entreprises plus modestes peuvent aussi être sollicitées pour justifier leurs prix en cas de contrôle.

L'expert-comptable joue un rôle clé en :

Un expert-comptable spécialisé réalise un état des lieux des pratiques du groupe : organisation, politique tarifaire, flux intragroupe. Il identifie les zones de risque et propose des pistes d’amélioration.

La mise en place d’un Master File et d’un Local File nécessite une parfaite maîtrise des techniques financières et de la réglementation. L’expert-comptable accompagne la rédaction, assure la fiabilité des données et la cohérence globale.

Après analyse de la chaîne de valeur, l’expert-comptable détermine la méthode la plus adaptée (CUP, coût majoré, TNMM, etc.), en s’appuyant sur des comparables internes ou externes (bases de données spécialisées).

En cas de contrôle fiscal, l’expert-comptable assiste l’entreprise dans la communication avec l’administration, la présentation de la documentation et la négociation d’éventuelles rectifications.

Chez Nexco, nous combinons l’expertise comptable et fiscale pour sécuriser et optimiser vos prix de transfert.

Notre approche repose sur la précision technique, la transversalité (comptable, fiscal, juridique) et la proximité avec nos clients.Chez Nexco, nous combinons expertise comptable et fiscale pour vous offrir un accompagnement sur mesure :

Nos prestations :

C'est le prix auquel une entreprise transfère des biens, services ou actifs à une entité associée située dans un autre pays.

Pour se conformer aux obligations fiscales, éviter les redressements et justifier la politique de prix adoptée.

Elles incluent des redressements fiscaux, des pénalités financières et des risques de double imposition.

Les prix de transfert sont un enjeu majeur pour les groupes internationaux. Une gestion rigoureuse et conforme est essentielle pour sécuriser vos opérations et optimiser votre fiscalité. Faites confiance à Nexco pour vous accompagner dans la mise en place et la gestion de vos politiques de prix de transfert.

Contactez-nous dès aujourd'hui pour un audit personnalisé.

Les prix de transfert sont un enjeu majeur pour tout groupe international. Entre risque de redressement fiscal, exigences documentaires et recherche de compétitivité, il est essentiel de définir une politique adaptée et de la justifier avec rigueur.

Besoin de sécuriser ou repenser votre stratégie de prix de transfert ?

Faites confiance à Nexco Expertise pour un accompagnement complet : élaboration d’une méthode de détermination, documentation conforme, veille réglementaire, assistance lors des contrôles. Assurez-vous la tranquillité et la performance fiscale de votre groupe grâce à notre expertise !

Les prix de transfert sont essentiels pour les groupes internationaux. Complétez votre lecture avec nos pages sur la fiscalité des filiales à l'étranger et la consolidation des comptes.

Expert Comptable Consolidation

Chez Nexco, nous nous engageons à offrir un service comptable de proximité, alliant humanité, expertise et outils digitaux.

Basés à Paris, nous utilisons les derniers outils (digitalisation, IA, ...) pour garantir une comptabilité fluide et transparente. Notre équipe d'experts-comptables est dédiée à fournir un accompagnement personnalisé, en apportant des conseils avisés pour optimiser la gestion de votre entreprise.

Explorez nos services spécialisés et découvrez comment nous pouvons vous aider :

Avec Nexco, bénéficiez d'une expertise comptable adaptée à votre secteur et d'un soutien continu pour propulser votre entreprise vers de nouveaux sommets.

Nexco Expert-Comptable

29 rue du Colisée, 75008 Paris

01 59 13 35 79 • Ouvert 9h–20h

Itinéraire Google Maps

SIRET : 894279652 • Membre de l’Ordre des Experts-Comptables

Comptabilité • Audit • Conseil financier digital

RDV gratuit